브릿지워터 어소시에이츠(Bridgewater Associates)를 이끌고 있는 전설적인 헤지펀드 매니저 레이 달리오(Ray Dalio)가 내린 결론입니다.

브릿지워터 홈페이지에는 지난 1월 28일 레터 형식의 비트코인 보고서가 올라왔습니다. ‘비트코인에 대한 나의 생각’이라는 제목으로요.

서문은 달리오가 썼어요. 뒤이어 25페이지에 달하는 긴 글이 나옵니다. JP모건 등 월가 투자은행들이 유사한 보고서를 냈죠. 세계 최대 자산운용사 블랙록도 비트코인 선물에 대해 기술한 문서를 증권거래위원회(SEC)에 올렸습니다.

브릿지워터의 문서는 이들 중 가장 중요한 보고서가 아닌가 합니다. 초대형 기관투자자가 비트코인을 어떻게 바라보고 있고, 투자한다면 이렇게 하겠다는 실행 전략까지 언급했으니까요.

결론은 이겁니다.

첫째, 새로운 부(wealth)의 저장소를 찾아야 한다.

둘째, 비트코인은 기관투자자에게는 너무 작은 시장이다.

셋째, 나같으면(레이 달리오 본인) 80% 날릴 생각으로 들어가겠다.

100 만원을 투자해요. 남는 게 20 만원 밖에 없다고 해도 괜찮다면 그대로 투자한다는 거에요. 얼마나 벌 수 있을까는 직접 언급하지 않아요. 가정을 세워서 계산은 해요. 8만5000 달러라는 숫자도 나옵니다.

중요한 부분을 발췌 요약했습니다. 맨 마지막에는 레이 달리오가 이 보고서를 쓴 속마음도 생각해봤습니다.

# 비트코인이 디지털 골드가 될까

실질 금리가 마이너스인 상황에서 새로운 부의 저장소가 필요하다. 전통적으로 금(gold)이 이런 역할을 수행했다. 금은 일드(yield)를 주지 않는다. 채권은 가만히 있어도 이자를 주고, 주식은 배당이 있지만, 금은 그렇지 않다.

그러나 다른 자산이 무너졌다면 부의 저장소로써 의미가 있다. 국가 내부 또는 국가 간에 갈증이 고조될 때, 금은 (화폐와 달리) 어느 한 국가에 묶여 있지 않다는 이점도 가지고 있다.

만약 비트코인을 ‘디지털 골드’로 받아들인다면 비트코인을 금과 비슷한 개념으로 생각할 수 있다.

금의 공급량은 2% 수준으로 일정하다. 비트코인은 사실상 대부분 채굴이 끝났고, 공급량도 2100만 개로 정해져 있다.

비트코인 발행량 2100만 개의 90%는 이미 채굴이 끝났다. 채굴률이 계속 떨어지면서 채굴 한계에 점점 다가가게 된다.

공급이 이렇게 정해져 있으면, 수요가 가격을 결정한다.

# 변동성이 너무 크다

금과 비트코인의 회전율(turnover)을 비교해보면 두 자산이 얼마나 큰 차이를 보이는지 알 수 있다. 금의 회전율은 비트코인에 비하면 현저하게 낮다.

파란선이 BTC 회전율. 고빈도 거래가 증가하고, 거래량 기준도 통일돼 있지 않아서 비트코인 매매 회전율이 폭발적으로 증가했다.

주식, 채권과 비교한 변동성도 비트코인이 높다.

왼쪽 챠트에서 밝은 회색선이 비트코인 변동성. 주식, 채권, 금에 비해 변동성이 20배 가량 높다. 투자 목적이 다른 투자자들이 시장에 참여하고, 유동성이 커지면 향후 변동성은 낮아지게 될 것이다.

# 규제 불확실성 매우 높음

두 가지 예상 경로가 있다. 수 년 간 규제 불확실성이 전개 될 것으로 본다.

첫째, 비트코인과 암호화폐 사용을 탄압한다. 전통적인 화폐(fiat)를 잠식할 것이라는 공포 때문이다. 현재 형태로 이 자산이 발전하는 것을 차단한다. 또는,

둘째, 장기적으로 자산으로서 더 큰 신뢰를 낳을 수 있는 규제 환경을 만든다. 이 과정에서 변동성은 커지게 된다.

중국 정부가 지난 2017년 이후 실시한 강력한 암호화폐 탄압 정책이 대표적인 예다.

우리의 가장 큰 걱정은 중앙은행 디지털 화폐다. 이것이 확산되고, 부를 저정하는 디지털 저장소로 공식화될 경우, 정부는 비트코인 같은 비정부 통화와 경쟁하려 하지 않을 것이다.

비트코인의 성공이 비트코인의 가장 큰 위협이다.

# 금에서 비트코인으로 자금이 이동한다면?

금과 비트코인을 하나의 투자 풀로 놓고 금에서 비트코인으로 자금이 이동할 경우 가격 변동을 추정해봤다.

금과 비트코인 시총의 합을 3조2000 억 달러로 가정했다. BTC 시총은 6000 억 달러.

금에서 비트코인으로 10%포인트 자금이 이동할 때마다 비트코인 가격은 50%포인트 상승했다. 금과 비트코인 비중이 같아질 경우 적어도 비트코인 가격은 8만5000 달러가 된다.

이러한 추정은 유동성이나 가격 반사 효과 등을 고려하지 않은 보수적인 계산이다. 실제로 이 정도 자금이 이동하면 공급 스퀴즈가 발생하고 비트코인 가격은 훨씬 더 높게 상승할 것이다.

브릿지워터, 금→BTC 10%P 이동에 BTC 50%P↑… “비중 30%면 $5만”

# 너무 작은 비트코인 시장

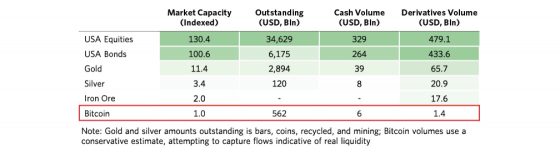

비트코인 시장은 주식, 채권, 금, 은, 철 등과 비교할 때 작은 시장이다. 비트코인을 1로 놨을 때 미국 주식시장은 130.4, 금 시장은 11.4가 된다.

비트코인을 1로 놓으면 주식시장은 130.4 정도의 규모다. 금은 11.4 정도다. 대형 기관투자자에게는 작은 시장이다.

일일 거래량도 금과 비교했을 때 턱없이 작다.

대형 기관투자자 입장에서 보자. 비트코인 투자를 위해 반드시 필요한 철저한 수탁 시스템, 안전 대책, 보험 장치 등 기본 인프라가 턱없이 부족하다.

비트코인(파란색) 가격이 많이 올랐다고 하지만 금(빨간색)과 비교한 일 거래량에서는 큰 차이를 보인다.

# 레이 달리오의 속마음

레이 달리오는 1975년부터 헤지펀드 운용을 했습니다. 그가 만든 브릿지워터는 50년 동안 최고의 헤지펀드로 성장했습니다. 포춘이 선정한 5번째로 중요한 미국 기업에 선정되기도 했습니다.

브릿지워터가 자랑하는 대표적인 투자 전략은 글로벌 매크로 인베스트먼트(Global Macro Investment)에요. 게임스탑같은 개별 종목에 공매도치고 이런게 아니라 거시경제 움직임을 보고, 선 굵게 투자한다는 거죠.

레이 달리오가 지난 1월 30일 워싱턴 포스트와 진행한 신년 대담 영상을 보면 미국이 달러를 이렇게 많이 풀면 어떤 일이 벌어질까, 이 고민이 나와요. 새로운 부의 저장소를 찾아야 한다는 얘기의 연장선상이죠.

비트코인 보고서 서문에서 그는 비트코인 말고 다른 암호화폐, 디저탈 화폐가 부의 저장소 역할을 할 수도 있다고 썼어요.

“비트코인이 반드시 성공한다는 보장은 없다. 여하튼 새로운 저장소는 찾는다. 그래서 비트코인 연구를 시켰고, 그 결과 장기 옵션 같다는 생각이 들었다.”

뭔가를 찾고 있는 겁니다. 거시적으로 큰 변화가 오고 있고, 대비하고 있다는 걸, 고객들에게 알린 겁니다.

그가 걱정하는 변화는 뭘까요?

# 시스템 위험

워싱턴 포스트와 인터뷰에서 게임스탑 얘기도 합니다. 인터뷰어가 시장에 대한 반항(rebellion) 아니냐고 하니까, 이렇게 말합니다.

“나도 그 나이에 투자를 시작했어요. 나도 반항적이었고, 뭔가 내 방식으로 투자를 해보고, 시장을 깨보고 싶었죠.(주먹을 휘두른다) 내가 걱정하는 것은 전반적인 분노, 미움, 서로를 해치려는 욕망입니다. 시스템이 위험에 빠지는 것이죠.”

레이 달리오(오른쪽)는 게임스탑을 둘러싼 현상을 시스템 위험 측면에서 봐야 한다고 말했다. (워싱턴 포스트 라이브 영상 캡쳐)

2008년 금융위기, 2020년 코로나가 촉발시킨 위기. 12년의 시간이 사이에 있지만, 부의 불평등 문제는 쌓여만 가고 있습니다.

비트코인은 여러 대안 중 하나입니다. 앞서 보고서 내용은 익숙한 것일 수도 있어요. 변동성이 큰 것, 시장 규모가 작은 것은 대중화가 되면 해결 될 수 있으니까요.

문제는 규제 이슈입니다. 규제 당사자가 시스템 위험을 미리 감지하고 대책을 마련할 준비가 돼 있는지 잘 모르겠어요. 이런 불만이 월스트리트베츠 같은 게시판에서 폭발했는데도 말이죠.

레이 달리오의 보고서 서문, 본문, 인터뷰까지 중요한 말이 많았는데요. 이 말이 특히 기억에 남습니다.

“새로운 방식, 새 것이 낡은 방식, 낡은 것을 언제나 대체한다. 이게 진화의 원리다.”

(In fact I assume that better ones will come along and displace this one because that is the way the evolution of everything works—i.e., new ways of doing things and new things always have and always will replace old ways of doing things and old things.)

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/

![[초점] 비트코인 같은 새로움에 투자하는 방법(ft. 레이 달리오)](https://www.blockmedia.co.kr/wp-content/uploads/2021/02/브릿지워터표지.jpg)