크레디트스위스는 20일 새벽(한국시간) 스위스 1위 은행인 UBS와 인수 계약을 체결함으로써 일단 위기에서 벗어나는 모양새다.

그러나 전통적인 은행 시스템이 흔들리자 마치 그에 대한 불신임 투표인 것처럼 비트코인(BTC)은 강력히 반등하고 있다. 비트코인은 코인마켓캡 기준 20일 오전 10시 50분 현재 27,802달러를 기록중이고 지난 일주일 사이 23.49% 상승했다.

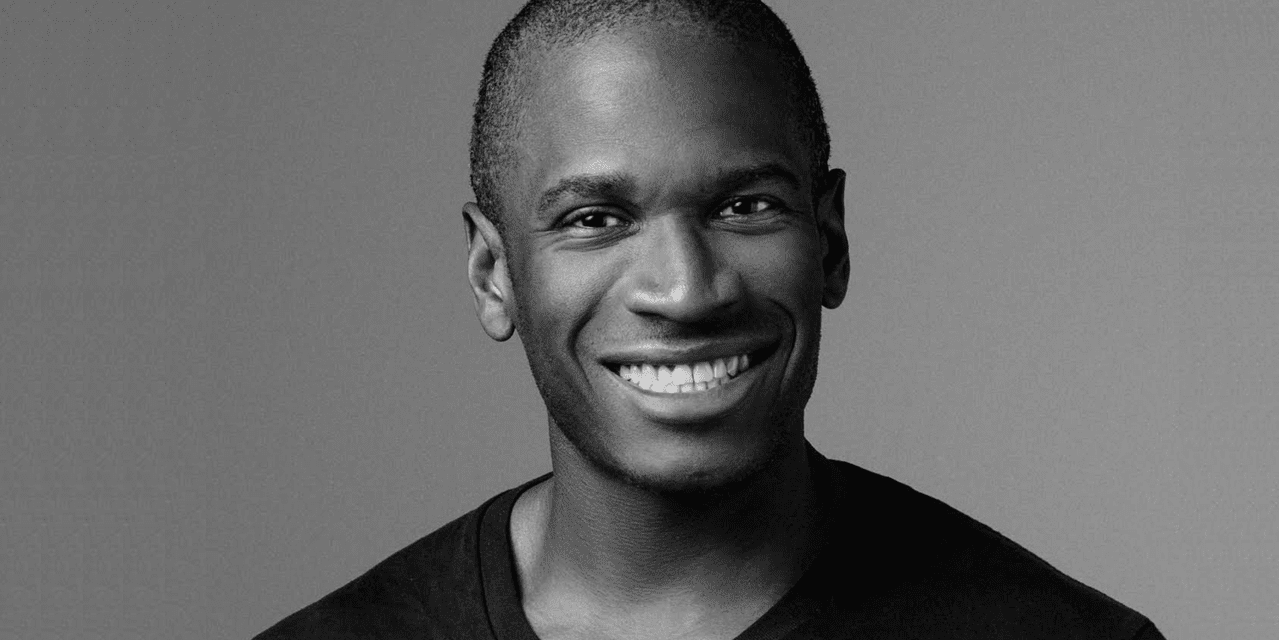

# 아서 헤이즈 “중앙은행의 정책 중대 전환에 따라 비트코인 100만 달러로 상승할 것”

비트멕스 공동창업자 아서 헤이즈(Arthur Hayes)는 지난 18일 “글로벌 중앙은행의 정책에 중대 변화가 발생함에 따라 비트코인이 급등할 것이고 100만 달러까지 오를 수도 있을 것”으로 내다봤다.

헤이즈는 “중국 인민은행이 지급준비율(RRR)을 0.25% 인하한 것에 대한 응답으로 비트코인 예상 가격을 100만 달러로 책정할 생각”이라고 말했다고 블록템포가 보도했다.

그는 중국 정부의 이런 움직임이 추가적인 정부 개입과 시장에 대한 자금 투입이 진행 중이라는 자신의 주장을 입증하는 것이라고 여긴다.

지급준비율은 시중은행이 예금에 대한 지급 준비금으로 유지해야 하는 비율로, 이 요건이 낮아지면 시중은행의 대출이나 투자 여력이 높아진다.

아서 헤이즈는 최근 발표한 글에서 각국 정부의 통화정책이 확실히 완화적이라는 점을 강조했다.

그는 “최근 마련된 연준의 BTFP(Bank Term Funding Program)는 예금자의 모든 인출 요청에 대응하기 위함인데, 이 폭이 커질 징후가 보이면 비트코인 상승폭은 코로나19 대유행 당시 보다 높을 수 있다”고 말했다.

헤이즈는 “연준은 코로나19 위기에 대응해 4조 1890억 달러를 찍어냈다. 최근 BTFP가 시행된 후 연준은 암묵적으로 4조 4천억 달러를 인쇄했다. 코로나19 당시 돈을 찍어내자 비트코인 가격은 3,000달러에서 69,000달러까지 치솟았다. 이번에는 비트코인이 어떤 성취를 달성할까?”라고 썼다.

BTFP를 사용하는 모든 은행은 연준에 예금 금리보다 더 많은 비용을 지불해야 한다. 수익률 곡선이 역전되면 거래에서 손해가 발생한다. 은행은 수익률 곡선이 다시 플러스가 되거나 단기 금리가 대출과 채권 포트폴리오의 합산 금리 아래로 떨어질 때까지 수익률이 마이너스가 될 수 있다.

아서 헤이즈는 은행 주가가 대차대조표가 회복될 때까지 일반 시장 성과보다 훨씬 낮은 성과를 낼 것으로 예상했다.

그는 “우려스러운 부분은 미국 정부가 설립한 BTFP는 1년짜리 프로그램으로 2024년 3월이면 만료돼야 한다. 그러나 그때는 지금보다 상황이 좋지 않을 것으로 보인다. 기업과 정부에 대한 은행의 저금리 채권 인수 총 규모는 1년전 보다 더 커질 것이다. 따라서 연준이 BTFP 프로그램을 연장하지 않고 적격 채권의 명목 금액을 확대하지 않으면 지금 우리가 보고 있는 뱅크런과 동일한 일이 또 다시 발행할 수 있다”고 지적했다.

한편 그는 미국의 모기지 금리가 떨어지면서 주택 판매가 재개될 것이라고 봤다. 미국도 다른 나라와 마찬가지로 부동산이 중요한 산업이고 자금 조달이 더 저렴해짐에 따라 판매 증가는 경제 활동을 증가시키는데 도움이 될 것이라는 것이다.

그는 “부동산이 더 저렴해질 것이라고 생각한다면 다시 생각해야 한다. 연준이 돌아왔기 때문에 다시 부동산이 오를 것”이라고 예측했다.

속보는 블록미디어 텔레그램으로(클릭)

전문 기자가 요약 정리한 핫뉴스, 블록미디어 카카오 뷰(클릭)

같이 보면 좋은 기사

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/