앞의 것은 월스트리트저널 기사이고, 뒤의 것은 블룸버그에 게재된 칼럼 제목입니다. 연준의 양적 긴축(Quantitative Tightening : QT)을 놓고 상반된 분석을 담고 있습니다.

누구 말이 맞을까요?

# 연준의 금리인상과 양적긴축

연준의 공개시장위원회는 20일, 21일 이틀간 열립니다. 여기서 금리 인상 폭이 결정될 텐데요. 현재로써는 75bp 인상이 우세합니다.

8월 고용 지표가 예상치에 거의 부합했고, 임금 상승률이 약간 주춤했지만, “한 달 치 자료로는 확신을 할 수 없다”는 분위기입니다. 13일 나오는 소비자물가까지 보고 나서 연준의 금리 결정은 확정이 될 겁니다.

금리 인상 만큼이나 중요한 정책이 있습니다. 연준은 이달부터 대차대조표를 줄이는 QT 규모를 매월 950억 달러로 올렸습니다. 본격적으로 시장 유동성을 흡수하는 장치가 작동하는 겁니다.

월가는 이번 QT가 2017년보다 규모가 2배나 크고, 금리 인상과 겹치고, 인플레이션 압력도 강하며, 금융시장이 크게 조정 받았다는 점에서 시장에 미칠 충격을 가늠하기 어렵다고 보고 있습니다.

# WSJ의 ‘둠즈데이’

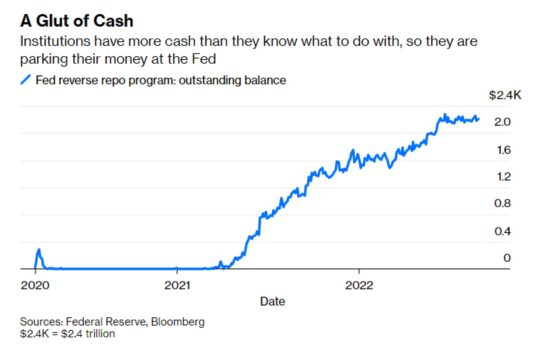

WSJ은 연준의 QT가 금리 인상보다 더 중요한 이벤트라고 분석했습니다. 연준과 시중 은행 사이의 역 리포(Reverse Repurchase agreements : RRPs)가 2조2000억 달러에 달한다는 것에 주목했습니다.

은행은 남는 돈을 연준에 맡겼습니다. 연준은 대신 은행에 양질의 채권을 담보로 줬습니다. 하루 또는 일주일 또는 열흘 후 연준은 해당 채권을 약간 비싸게 사줬습니다. 이런 식의 자금 운용(RRP)은 팬데믹 이전에는 거의 없었습니다.(아래 챠트. 팬데믹 이후 RRP 규모가 급증함)

연준의 역리포(RRP) 추이. 자료=블룸버그

시장에 막대한 돈이 풀리면서 나타난 현상입니다.

WSJ은 RRP가 폭탄이 될 수 있다고 우려합니다. 은행의 단기 자금 운용 펀드매니저 입장이 되어 보라는 거죠. 머니마켓 매니저라고 불리는 이들은 올해 엄청난 손실을 입었습니다. 채권 수익률이 계속 올랐으니까요.(채권 가격 하락)

만약 연준이 금리를 올리고, QT까지 하면, 채권수익률은 더 많이 상승할 겁니다. 이미 2년 만기 국채 수익률은 10년 래 가장 높은 수준까지 올라갔습니다.

머니마켓 매니저들은 위험을 피하려고 합니다. 손실을 더 낼 수 없으니까요. 회사에서 짤릴 수도 있습니다. 들고 있던 채권도 팔아야 할 판입니다. 연준도 채권을 팔고(QT), 은행도 채권을 팝니다. 채권 수익률은 더 올라갑니다.(채권 가격은 하락) 매물이 매물을 부르고, 시장은 무너집니다.

채권 수익률이 급등하면, 주식 시장, 특히 나스닥 시장이 직격탄을 맞습니다. WSJ의 둠즈데이, 최후의 날은 이렇게 갑자기 오는 겁니다.

# 블룸버그의 ‘어나더 데이’

블룸버그는 완전히 반대 의견을 담은 칼럼을 게재했습니다. 블룸버그 역시 RRP를 주목합니다.

연준이 QT를 하기 전에도 시장의 여유 자금은 RRP 형태로 묶여 있었다는 것이죠. 따라서 연준이 QT를 할 때, 적절하게 RRP로 묶여 있던 돈을 풀면, QT로 인한 유동성 고갈은 나타나지 않을 것이라는 주장입니다.

기술적으로 불가능한 얘기는 아닙니다. QT는 기본적으로 채권을 사고 파는 겁니다. 채권에는 만기가 있습니다. 대부분의 머니마켓 매니저들은 아주 짧은 기간만 채권을 보유합니다. 길어야 열흘 정도입니다.

따라서 연준이 채권 매도 압박을 가하더라도 머니마켓 매니저들이 들고 있을 정도의 채권을 내놓으면 시장에 충격을 가하지 않으면서도 매물 압박을 흡수할 수 있다는 겁니다.

최후의 날은 오지 않고, “내일은 내일의 태양이 뜬다”는 것이 블룸버그의 주장입니다.

# QT가 중요한 이유

WSJ과 블룸버그의 주장은 나름 일리가 있습니다. 동시에 위험을 경고합니다.

미국 국채시장은 한 세대 동안 누려왔던 호황(장기적인 채권 수익률 하락. 채권 가격 상승)과는 전혀 다른 환경에 있습니다. 물가가 4%가 넘고, 채권 가격은 계속 떨어집니다.

미국 2년만기 국채 수익률의 분기별 등락. 채권 수익률 상승은 채권 가격의 하락을 뜻함. 40년만에 최악의 상황임. 자료=블룸버그

머니마켓 매니저들이 이러한 위험을 감내하기 힘든 것이 사실입니다. WSJ은 이점에 주목한 겁니다. 반면 미국 국채 시장은 세계에서 가장 많은 참여자들이 정보를 주고 받는 시장 중 하나입니다. 일단 위험 경고가 나왔다면 대응책을 어떻게든 만들어 내는 시장입니다. WSJ이 미국 국채 시장을 너무 얕본 것이죠.

블룸버그의 주장도 허술한 부분이 있습니다. 지나치게 낙관적입니다. 연준은 QT를 통해 보유하고 있는 채권에서 나오는 이자를 재투자하지 않는 방식으로 대차대조표를 줄입니다. 만기가 짧은 채권을 머니마켓 매니저들에게 적절한 타이밍에 제공해본 경험이 없습니다.

따라서 만기가 열흘 남은 상품(채권)을 시장에 공급하는 방식으로 절묘하게 QT를 할 줄 모릅니다. 책상에 앉아서 계산한 숫자로는 RRP가 QT 충격을 흡수할 만큼 충분히 큽니다. 여유가 있습니다. 그러나 실전은 다릅니다.

머니마켓 매니저들이 자기 연봉이 깎일 각오를 하면서, 쫓겨날 각오를 하면서 채권 투자를 할까요? 공포에 사로잡힌 매니저들이 한꺼번에 위험 회피 행동을 보이면 둠즈데이가 올 수도 있습니다.

“두려움은 질병이다.” 영화 <한산 : 용의 출현> 왜군 장수의 대사

거북선과 싸운 왜군 패잔병들이 공포에 떨며 자기 편 장수에게 전황 보고를 합니다. 왜군들은 거북선의 존재를 잘 몰랐습니다. 왜군 장수는 보고를 들은 후 이들을 모조리 죽입니다. 공포는 전염되니까요.

앞으로 QT 상황을 유심히 지켜봐야 하는 이유입니다.

같이 보면 좋은 기사

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/