[블록미디어 최동녘 기자] 가상자산을 적금처럼 정기 구매하는 전략이 가장 효과적이라는 연구 결과가 나왔다.

코빗 리서치센터는 4일 “달러비용평균법(DCA)은 정말 유효한 매입 전략일까?”라는 리포트를 발간하며 가상자산 투자법에 따른 기대수익 및 위험을 분석했다.

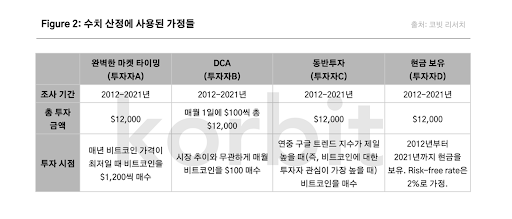

[가상자산 투자에 따른 수치 산청에 사용된 가정, 코빗 리서치센터]

연구 결과 적립식으로 가상자산을 구매하는 달러비용평균법(Dollar Cost Average, DCA)이 위험 회피 및 수익률에서 가장 효과인 방법으로 드러났다.

수치 산정에 사용된 투자자 가정은 ‘완벽한 마켓 타이밍(투자자 A), 달러비용평균법(투자자 B), 동반투자(투자자C), 현금 보유(투자자D)’의 4건이다. 각 가정에 따른 투자는 2012년부터 2021년까지 진행되었다.

- 리서치 분석에 사용된 투자법

투자자 A는 ‘완벽한 마켓 타이밍’ 전략으로, 매년 비트코인 가격이 최저인 시점 1200달러 어치 비트코인을 10년간 매수한다. 현실적으로 실현할 수 없는 ‘완벽한’ 시점에 구매하는 투자자다.

투자자B는 ‘달러비용평균법’을 이용한다. 매월 1일에 100달러어치 비트코인을 구매하며, 이를 10년간 지속한다. 특정 시점 동일 금액을 반복해 구매하는 ‘비트코인 적금’ 형식이다.

투자자C는 일 년 중 비트코인에 대한 투자자 관심이 가장 높은 시점에 비트코인을 구매한다. 시장의 관심도가 높은 시점 구매하는 ‘동반투자’다. 비트코인에 대한 투자자 관심은 구글 트렌드 지수를 통해 구했다.

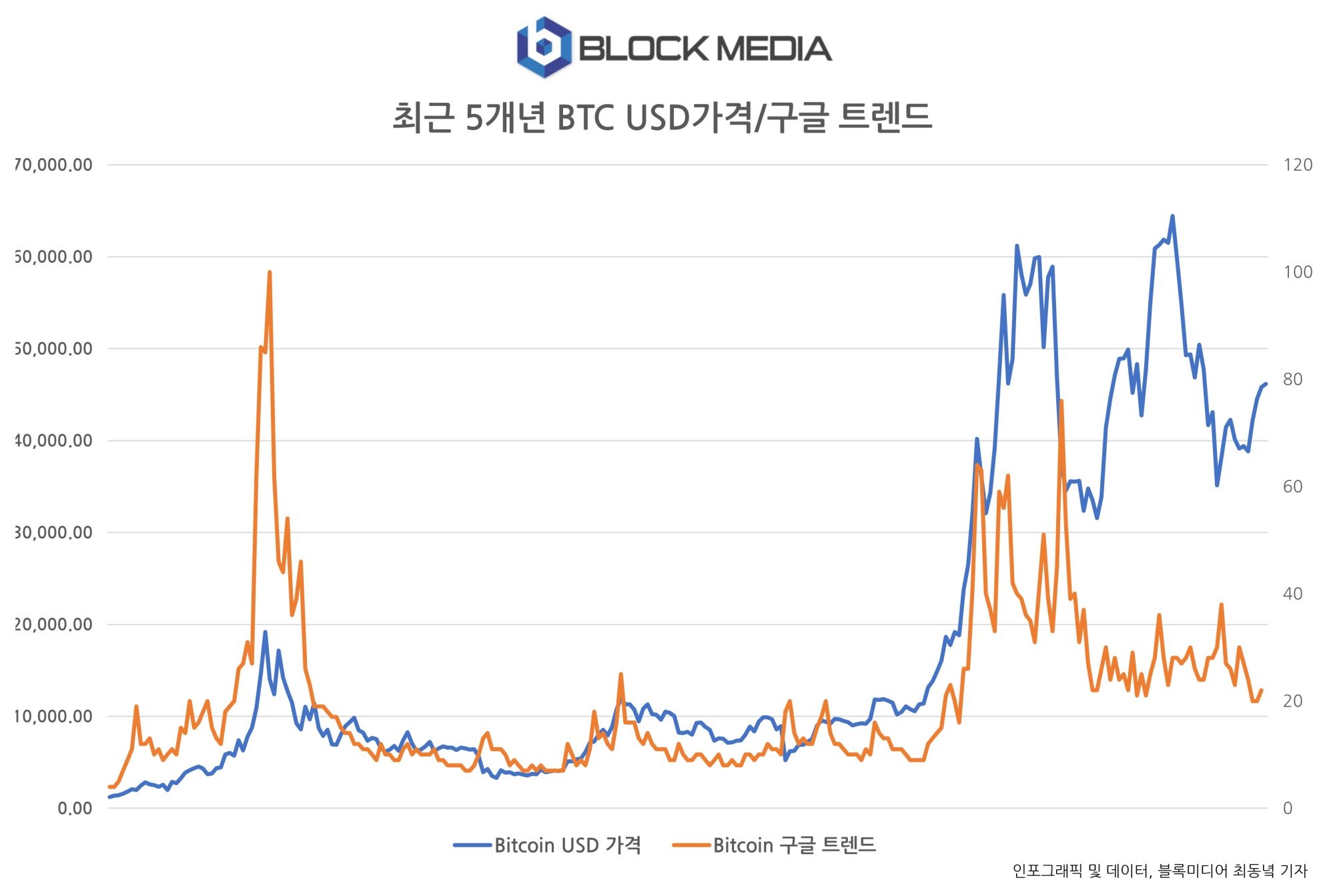

[비트코인가격 트렌드 그래프, 블록미디어]

과거 비트코인 검색 구글 트렌드는 가격이 급등하는 시점 가장 높았다. 즉 투자자 C는 비트코인 상승장이 이어질 때 구매하게 된다.

투자자D는 현금을 은행 예금으로 보유한 투자자다. 연이율은 2%로 가정했다.

- 투자법별 수익률 및 사프비율, 장기적 분산 투자가 가장 효과적

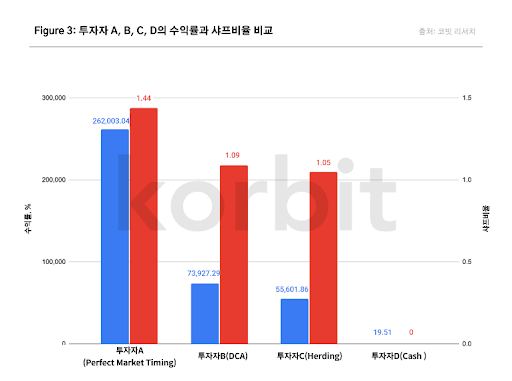

[투자법에 따른 수익률 및 샤프비율 비교, 코빗리서치센터]

위 가정에 따라 2022년 현재의 수익률과 샤프 비율을 비교해보면, 투자자A(완벽한 타이밍 투자)가 가장 뛰어난 결과를 얻고 투자자B(달러비용평균법)가 그 뒤를 잇는다. 샤프 비율은 수치가 높을 수록 투자 성과가 성공적임을 뜻한다.

현실에서 투자자 A와 같은 가정이 불가능하다는 것을 고려하면, 장기적 분산 투자가 가장 높은 투자 효과를 보인 것이다.

투자자B는 시장 관심이 높은 시점에 ‘따라하기 투자’를 한 투자자C(5만 5601%) 대비 약 33% 나은 수익률(7만 3927%)을 보였다.

장석문 리서치센터장은 “변동성이 높은 자산에 투자했을 때 투자자들에게 시장 상황을 객관적으로 보지 못하고, 좋은 게 좋은 것이라는 식의 ‘인지 편향’이 발생할 가능성이 높다”며 “일정한 주기로 분할 매수하는 달러비용평균법이 일반적인 투자자들도 실천할 수 있는 가능성이 높은 전략”이라고 말했다.

그는 변동성이 큰 자산에 대한 투자, 손실 회피적 성향이 큰 투자자일수록 달러비용평균법이 효과적이라 강조했다.

같이 보면 좋은 기사