과거엔 중간선거 주로 호재…90%가 상승장 수반

올해는 경기침체 및 연준 긴축 공포가 선거 호재 희석

현재 오는 8일(현지시각) 실시되는 중간선거에서 미 하원은 공화당이 다수당 지위를 탈환할 것이 확실시 되는 상황이며, 상원은 민주당이 방어에 총력전을 펼치고 있으나 결과를 확신하기 어려운 상태다.

이달 최대 이벤트 중 하나인 연방공개시장위원회(FOMC)를 소화한 투자자들은 다음주 있을 중간선거 변수가 시장에 어떤 파장을 나을지 예의주시하고 있다.

|

| 미 의회.[사진=로이터 뉴스핌] 2022.11.04 kwonjiun@newspim.com |

◆ 중간선거, 과거엔 대체로 ‘증시 호재’

과거 미국 주식시장은 중간선거가 끝날 때 대체로 랠리를 연출했다.

폭스뉴스에 따르면 지난 19차례의 중간선거 중 17번은 미 증시가 중간선거 종료 이후 6개월 동안 상승세를 보였다.

특히 중간선거 직전까지 1년 동안 시장은 주로 부진한 흐름을 보이다가 선거가 마무리되면 뒤이은 1년 동안은 양호한 성적을 보였었다. 블룸버그 데이터에 따르면 중간선거 이후 12개월 동안 S&P500지수는 평균 16.3%가 올랐다.

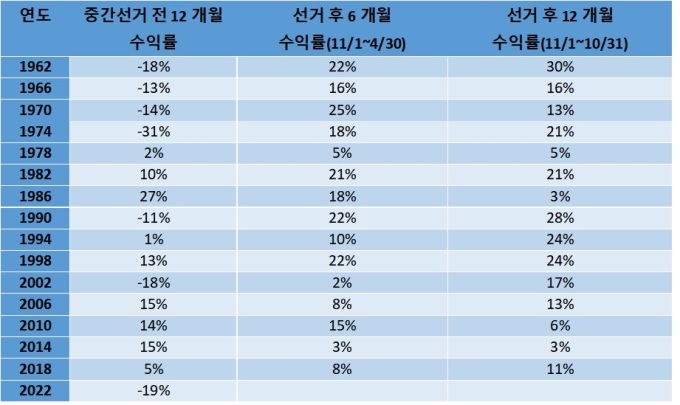

시장 조사기관 팩트셋(FactSet) 조사에서도 1962년 이후 15번의 중간선거가 치러진 해 11월 1일부터 6개월간 S&P500지수는 평균 14.4%의 랠리를 펼친 것으로 확인됐다. 중간선거가 없는 해의 평균 상승률 4%를 크게 웃도는 성적이다.

중간선거가 있었던 해 11월 1일부터 12개월간 상승률은 15.6%였고, 올해처럼 주식시장이 약세를 보인 해에도 이러한 패턴은 대체로 유지됐다.

실버라이트 애셋 매니지먼트에 따르면 1950년 이후 치러진 18번의 중간선거 이후 1년간 S&P500지수는 평균 18.6%, 중간선거가 없던 해에는 평균 10.6%의 상승률을 기록했고, 중간선거 이후 2년간 S&P500지수의 상승률은 평균 33.7%나 됐다.

중간선거 이후 주식이 강세를 보인 것은 승리당이 어느 쪽이든 관계가 없었다. 강세를 보이는 이유에 대한 분석은 다양하나 ‘불확실성 해소’가 가장 큰 요인으로 꼽힌다.

중간선거가 통상 집권당의 패배로 끝났다는 사실도 주식시장에는 호재가 되는데, 정부의 공격적인 정책 추진이 어렵게 되면 투자 여건이 급격히 변화할 가능성도 줄어들기 때문이다.

|

| 중간선거 전후 S&P500지수 수익률 동향 [표=팩트셋 참고] |

◆ 시장이 가장 반길 시나리오는

현재까지 대부분의 여론조사 결과에 따르면 공화당이 하원 다수당 지위를 탈환할 가능성이 가장 높다. 상원은 크진 않아도 공화당이 다수당이 될 가능성을 무시할 수는 없는 상황이다.

과거 추이를 보더라도 야당인 공화당이 최소 하원서 우위를 점할 가능성이 큰데, 캘리포니아 대학 조사에 따르면 1934년 이후 여당이 중간 선거에서 하원 다수당 지위를 가졌던 적은 단 3차례에 불과하다.

이러한 추세가 올해도 반복돼 ‘분점 정부(divided government)’가 형성될 경우가 금융시장이 가장 반기는 시나리오다. 어떠한 중대 법안이나 재정 지출 관련 안이 상정되기 어렵기 때문이다.

하지만 분점 정부가 되면 정부 셧다운이나 정치적인 벼랑 끝 전술 사용 확률이 높아진다는 점에서는 투자자들에게 악재가 될 수 있다.

정부의 재정이 마르고 있다는 점 역시 중간선거 이후 시장 전망을 어둡게 하는 부분이다.

리즈 안 손더스 찰스슈왑 수석투자전략가는 “중간선거 이후 시장이 선전했던 것은 새 의회가 정부 지출을 확대할 것이란 시장의 기대가 작용한 영향”이라면서 “하지만 올해는 추가적인 재정 지출이 어려울 전망으로, 이미 코로나 팬데믹 대응에 천문학적인 재정을 써버린 탓”이라고 지적했다.

|

| 뉴욕증권거래소(NYSE)의 한 트레이더.[사진=로이터 뉴스핌] 2022.11.04 kwonjiun@newspim.com |

◆ 선거 이슈 넘어서는 ‘침체’ 공포

이번 선거 이후 주식시장이 가장 선호하는 결과가 나올 가능성을 크지만, 랠리는 어렵다고 전문가들은 입을 모은다. 증시가 짓눌릴 것이란 전망의 배경에는 연준 긴축과 침체 공포가 자리하고 있다.

연준은 최근 75bp 인상이라는 자이언트 스텝을 4차례 연속으로 취하면서 인플레이션 파이팅에 대한 의지를 다시금 확인했다.

AXS 인베스트먼트의 그렉 바숙 최고경영자(CEO) 역시 중간선거 이후 주식이 강해지는 추세가 이번에는 통하지 않을 것 같다면서 “앞으로 몇 주간 시장을 움직일 변수는 연준과 금리, 침체를 둘러싼 충격일 것”이라고 말했다.

블랙록 애널리스트들은 지난달 말 투자자 노트에서 “중간 선거 관련 어떠한 호재보다도 다가올 경기 침체가 증시에 더 큰 문제”라고 지적했고, 프린서플 애셋 매니지먼트의 시마 샤 수석 글로벌 전략가도 최근 보고서에서 “앞으로 몇 개 분기 동안 시장 방향을 결정할 것은 인플레이션과 연준의 대응, 그에 따른 침체 위험”이라고 강조했다.

글로벌트 인베스트먼트의 톰 마틴 선임 포트폴리오 매니저는 “2023년 6월이나 9월까지 (주식) 시장이 오를 것으로 보이지 않고 금리 상승과 이후 침체로 하락할 가능성이 크다”며 “이 밖에 많은 이슈가 지속하고 있어 주식에 많이 투자할 시기는 아닌 것 같다”고 말했다.

네드 데이비스 리서치 수석 미국 전략가 에드 클리솔드는 경기 둔화로 인한 부정적 영향과 중간 선거로 인한 긍정적 여파가 서로 충돌할 것으로 내다봤다.

최근에는 제프 베이조스 아마존 창업자나 데이비드 솔로몬 골드만삭스 최고경영자(CEO) 등 내로라는 글로벌 기업 수장들도 침체에 대한 불안을 숨기지 않고 있는데, 이달 초에는 다이먼 JP모간 CEO가 “유럽은 이미 침체인데, 이로 인해 미국도 지금부터 6~9개월 정도 후에 일종의 침체를 겪을 수 있다”고 언급하기도 했다.

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/