최근 5주 금융시장 패닉…미 장기금리 속등 여파

인플레 타개 의지 약화된 연준 위원 발언에 시장불안↑

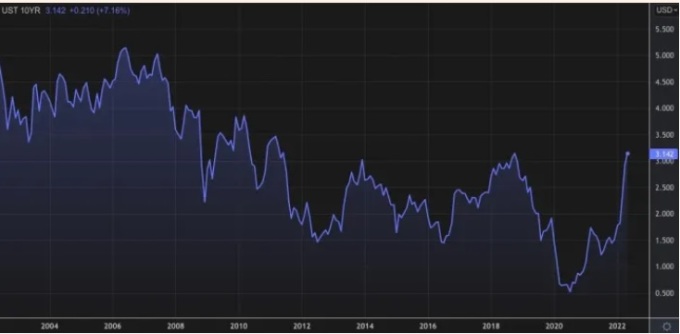

3월 말에만 해도 스탠더드앤드푸어스(S&P500)지수는 고점에서 4~5%가량 후퇴했으며, 미 국채 10년물 금리도 2.4%에 머무르는 등 금융시장의 상황은 나쁘지 않았다.

우크라이나 전쟁이 이미 치솟는 인플레이션에 기름을 붓고 연준도 매파적 전환을 예고했지만 시카고옵션거래소(CBOE) 변동성 지수(VIX)가 20 아래에 머무는 등 투심도 비교적 양호했다.

그런데 불과 한 달 반 만에 S&P500지수가 4만선 아래로 붕괴하고 2.4%에 머물던 미 국채 10년물 금리가 3%를 넘어서며 지난 2018년 말 이후 최고로 속등하고 있는 배경에 관심이 쏠린다.

|

| [미 국채 10년물 금리 추이, 자료=파이낸셜 타임즈] 2022.05.10 koinwon@newspim.com |

바클레이즈의 아제이 라자디아크샤 매크로 리서치 헤드는 9일자 파이낸셜타임즈(FT)에 기고한 글에서 기업의 어닝시즌과 겹쳐 유럽과 미국에서 주가가 하락하고 있지만 1분기 유럽과 미국 기업들의 분기 실적은 월가 예상을 대폭 뛰어넘었다며 지금 주가 하락이 기업 실적 실망감에 따른 것이 아니라 미국 장기 금리 속등에 따른 것이라고 지적했다.

미 국채 10년물 금리는 4월에 비해 80bp(1bp=0.01%포인트) 오르며 지난 2018년 이후 처음으로 3%를 넘어섰다. 미국의 장기 금리가 뜀박질하자 이탈리아 국채 금리도 10년 만에 최고치에 가까워졌으며, 미 달러의 가치는 고공행진하고 VIX 지수는 30을 넘어섰다.

미 연준이 지난주 열린 5월 연방공개시장위원회(FOMC) 20년 만에 처음으로 50bp 금리 인상을 결정하고 향후 몇 차례 추가 인상(50bp)을 예고했음에도 장기 금리가 속등하며 수익률 커브가 가팔라졌다.

라자디아크샤 헤드는 미국에서 40년 만에 치솟은 인플레이션에 투자자들이 불안해하고 있지만, 최근 나온 수치를 들여다보면 인플레이션도 시장의 불안의 직접적인 원인이 아니라고 판단했다.

연준이 선호하는 물가 지표인 근원 개인소비지출(PCE) 물가가 3월에 전월 대비 0.3% 올랐으며, 2월과 3월에도 전월 대비 0.3%에 못 미치는 오름세를 보였다.

또 앞서 7일 발표된 고용 지표에서 전문가들이 주시하던 임금 상승률도 전월보다 0.31% 오르며 월가 전망치 및 지난 6개월 평균인 0.4% 증가를 밑돌았다. 이는 임금 상승세가 진정되기 시작했다는 분석에 힘을 실어줬다.

게다가 중고차 가격도 3개월 연속으로 하락하고 있다. 이들 지표로 미뤄보아 장기 금리 급등의 원인을 최근의 인플레이션 지표에서 찾을 수는 없다는 게 그의 설명이다.

기업 실적도 인플레 지표도 원인이 아닌데 미 국채를 필두로 글로벌 자산 시장이 고꾸라지는 이유에 대해 라자디아크샤 헤드는 연준 위원들의 최근 발언에서 나타난 미묘한 기조 변화에 주목했다.

제롬 파월 의장은 5월 FOMC에서 ‘연착륙’의 중요성을 강조해왔으며, 패트릭 하커 필라델피아 연방준비은행(연은) 총재는 인플레이션에 너무 공격적으로 대응하다가 경제를 망치며 안된다 경고했다.

또 메리 데일리 샌프란시스코 연은 총재는 연준이 향후 5년 인플레이션 2%까지 떨어지도록 금리를 인상해야 한다고 했는데, 시장에서는 이를 향후 5년 인플레이션이 연준의 물가 안정 목표를 상회해도 (연준이) 수용하겠다는 의미로 받아들였다.

이처럼 연준이 인플레이션을 2%로 끌어내리기 위해 “무엇이든 하겠다”던 과거의 약속에서 한 걸음 물러서는 뉘앙스의 발언이 이어지며 채권 시장에서 연준의 물가안정 의지에 대한 불안감도 덩달아 커졌다는 것이다.

예를 들어, 근원 인플레이션이 2023년까지 연준의 물가 안정 목표인 2%가 아닌 3%로 안정된 가운데 미 경제가 잠재 성장률에 못 미치는 성장을 하고 있다면 연준은 (안정 목표를 웃도는 인플레에도) 기준 금리 인상을 멈추겠다는 의미로 시장은 연준 위원들의 발언은 해석했고 채권 시장이 이에 반응했다.

|

| [美 10년물 손익분기인플레이션(BEI), 자료=세인트루이스 연방준비은행] 2022.05.10 koinwon@newspim.com |

연준의 이러한 미묘한 기류 변화에 미국의 10년 뒤 물가상승률 예상치를 반영하는 10년물 브레이크이븐인플레이션율(BEI·Break-even inflation rate)이 오르자, 기대 인플레이션율과 실질금리를 더한 값이 명목 금리인 10년물 국채 금리도 급등하며 수익률 커브가 가팔라졌고 전 세계 채권 시장을 패닉에 빠뜨렸다.

라자디아크샤 헤드는 당장은 연준이 패닉에 빠진 시장을 달래러 나서지는 않을 것으로 봤다.

하지만 향후 수 주간 미 증시와 채권시장이 계속 요동치며 결국 시장 달래기에 나설 텐데, 아마도 지금 상황에서 투자자들을 안심시키려면 연준이 연착륙을 강조하기보다는 2% 물가 안정 목표 달성 의지를 재차 강조함으로써 투자자들 사이 기대 인플레이션을 떨어뜨려야 할 것이라고 지적했다.

같이 보면 좋은 기사

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/