지닌달 말 터진 오미크론 공포에 미국 연준의 조기 테이퍼링까지 고려할 것들이 많아졌습니다.

결론은 될 것과 되지 않을 것을 구분해서 집중하자는 건데요.

# 기술주 조정 심각

먼저 주식. 기술주 진영에서는 아마존, 애플, 마이크로소프트, 구글과 메타(페이스북)가 차별화되고 있습니다.

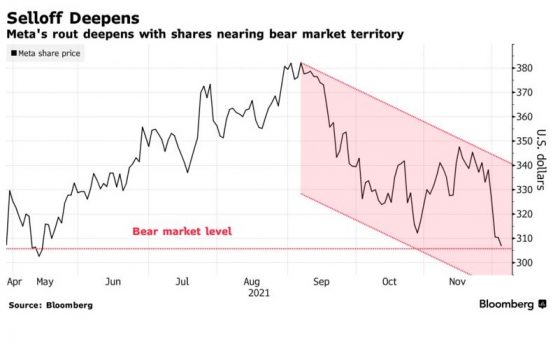

메타가 베어 마켓 레벨 이하로 떨어질 수 있다고 경고등이 켜졌습니다.

메타(페이스북) 주가는 베어 마켓 레벨 직전까지 내몰린 상태

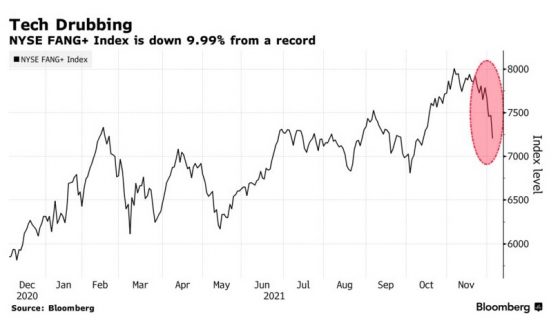

월가의 FANG 인덱스는 고점 대비 10% 떨어졌습니다. 올해 상승 분의 3분의 1 정도를 반환한 셈입니다.

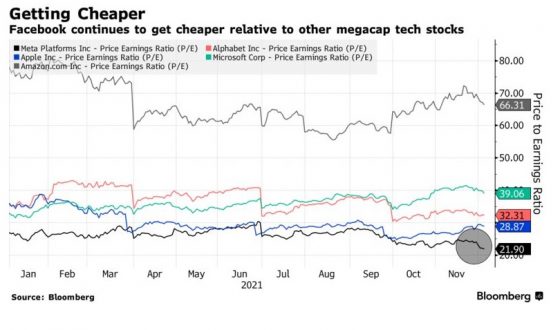

메타는 더합니다. FANG 중에서도 P/E가 상대적으로 낮은데 주가는 더 떨어졌습니다. 바겐세일을 해도 사는 사람이 없습니다.

대형 기술주 FANG 지수는 고점 대비 10% 급락

지난달 메타 빔을 만든 장본인이 이렇게 맛이 갔다면 그 빔에 편승한 어중이떠중이 게임주, NFT 관련주, P2E는 덜어내는 게 맞지 않나 싶습니다.

디지털 자산 시장에도 메타 빔을 타고 오른 코인들이 있죠. 주식이 조정을 받아도 코인이 갈 수는 있겠으나 위험 부담이 클 것 같네요.

메타(페북)는 다른 기술주 대비 P/E가 낮음. 밸류에이션이 상대적으로 낮음에도 주가는 더 떨어짐

# 매파로 돌변한 연준

이 모든 가격 변화를 만들어낸 장본인은 인플레, 금리, 그리고 오미크론인데요.

오미크론은 잠시 옆으로 치우고, 연준의 통화 정책에 집중해보겠습니다. 과학자들이 뭔가 결과를 내놓기 전에 오미크론은 미지의 변수로 두는 걸로.

연준이 내년 3월 테이퍼링을 조기에 끝내고 금리 인상에 나선다면 도대체 얼마나 금리를 올릴 수 있을까요?

월가에서는 강경 매파도 세 번 정도를 예상합니다. 래리 서머스 전 재무장관은 네 번을 올리고 몰아세웁니다.

연준이 등떠밀려서 금리를 올렸다가 낭패를 본 시절이 80년대 입니다. 서머스 전 장관은 그걸 떠올린 건데요.

그 때는 인터넷도 없었고, 전기차도 없었습니다. 지금은 금리를 20% 씩 마구마구 올릴 상황은 아니죠.

# 금리를 올리면 미국 정부도 괴롭다

미국의 국가 부채, 민간 주택시장, 무엇보다 주식시장이 받을 쇼크를 생각하면 급진적인 금리 인상은 쉽지 않아 보입니다.

연준이 금리를 올리면 제일 먼저 힘든 곳이 미국 정부입니다. 재정적자를 국채 발행으로 충당하고 있으니까요.

금리를 올려야 하는데 마음대로 올릴 수 없다면 인플레 컨트롤을 어떻게 할까요?

연준과 월가의 경제학자들은 경제 구조가 달라졌기 때문에 인플레가 과거만큼 심하지 않고, 곧 2% 기준선으로 내려온다고 주장합니다.

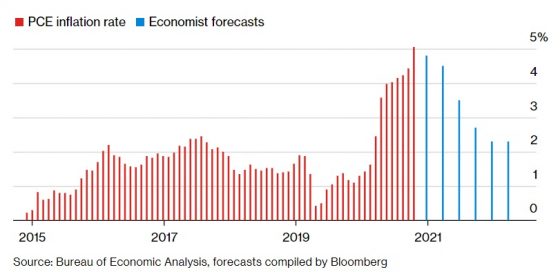

인플레 설문 조사를 해보면 내년 중반 이후에는 물가가 2%선으로 떨어집니다.

블룸버그가 실시한 물가 전망. 이코노미스트들은 내년 중반 이후 물가 하락을 예상 중

통화정책이 할 게 없으면, 금리 인상이 별무소용이면, 지금처럼 날뛰는 인플레는 어쩌란 말이죠? 저절로 안정이 되기를 기다린다?

# 다시 들여다보는 비트코인 백서

결국 뭔가 대안이 필요하다는 문제 의식으로 돌아오게 됩니다. 2008년 사토시 나가모토가 고민했던 바로 그 문제죠.

“중앙화된 연준이 금리를 내렸다 올렸다 하면서 경제 주체를 왜 이렇게 힘들게 하지?”

역사가 이런 식으로 반복된다는 것이 신기합니다.

JJ 기자가 영상으로 정리했습니다.

같이 보면 좋은 기사

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/