마켓워치는 13일(현지시간) 뉴욕 투자은행 중 하나인 스티펠(Stifel) 분석팀이 내놓은 챠트를 보도했습니다.

스티펠은 내년 1분기까지 S&P500 지수가 4000 선 밑으로 떨어지는 조정을 받을 것으로 전망했습니다. 현재 S&P500이 4669이니까 17% 낮은 것이죠.

반전이 있습니다.

스티펠은 조정 이후 “지난 100년래 최고 수준의 세번째 버블이 만들어질 것”으로 예상합니다. 2023년까지 S&P500은 6750, 나스닥은 2만5000에 도달한다는 겁니다.

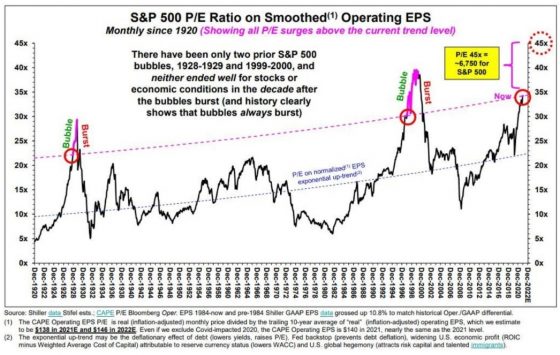

미국 연준과 재무부가 통화정책, 재정정책을 잘못 구사하면서 금리를 억제하는 바람에 엄청난 버블이 만들어진다는 분석입니다. 버블이 터진 후에는 ‘잃어버린 10년’ 입니다.(아래 차트)

현재 P/E 35는 역대 버블 시작 시점의 연장선에 위치. P/E 45까지 버블 형성 예상. 자료=스티펠

지난 100년 증시의 P/E 추세와 역대 버블 형성기를 비교해보면 현재 S&P500은 P/E 35 수준에서 거래되고 있습니다. 이것이 45까지 상승하는 버블을 만든다는 주장입니다.

가장 가까이 있었던 버블은 1998년 3분기입니다. S&P500이 20% 조정 받았습니다. 1999~2000년 닷컴 버블 붕괴 직전입니다.

1999년 하반기부터 2000년 상반기까지 연준이 뒤늦게 금리를 올렸는데요. 버블의 형성과 붕괴를 막지 못했습니다.

비슷한 일이 1920년대에도 있었습니다. 1928년 12월 중순 주가가 10.7% 떨어졌는데요. 이것이 전조였죠. 1929년 10월 증시 대폭락으로 전 세계 경제는 대공황에 돌입합니다.

지금이 바로 그 전조의 순간에 있다는 것이 스티펠의 분석입니다.

스티펠은 긴축 정책이 너무 늦게 찾아올 것이고, 시장은 짧은 조정 후 ‘리스크 온(on)’ 상태가 된다고 예측합니다.

P/E 비율이 뾰족한 고점을 찍게 되는데요. 10년 물가연동채권이 마이너스 1%을 기록할 정도로 초저금리 상황이기 떄문입니다. 채권 금리가 워낙 낮게 형성되다보니 주식시장에 버블이 만들어질 수 밖에 없습니다.

투자자들은 어디로 도망가죠?

스티펠은 2022~2023년 버블이 무너질 때는 달러 강세, 중국의 경기 둔화가 겹치면서 주식과 상품이 동시에 급락할 것으로 예상합니다. 연준이 그제서야 유동성을 급격하게 틀어막는다는 거죠.

스티펠은 주식시장에서는 방어주가 최선이라고 말합니다. 헬스케어, 필수 소비재, 유틸리티, 통신 등 입니다.

스티펠 분석팀은 버블 붕괴 국면에서 달러가 휴지조각이 될 수 있다는 점은 언급하지 않았습니다.

연준 통화정책의 실패는 달러의 실패 입니다. 달러를 대체할 그 무언가가 필요한 거죠.

같이 보면 좋은 기사

관련

기사제보 및 보도자료: press@blockmedia.co.kr

▶ 블록미디어 유튜브 바로가기 https://www.youtube.com/blockmedia

▶ 블록미디어 텔레그램 바로가기 https://t.me/blockmedia

▶ 블록미디어 페이스북 바로가기 https://www.facebook.com/blockmediakorea/